近日,万科股东会上,有一个神秘的老人出现在了现场。

他叫刘元生,持有万科13379.12万股!位列万科第一大个人股。上世纪九十年代初,万科股票发行不畅,刘元生用外资身份开设A股账户购买了万科原始股,投资400万港元。这些股份,他已经拿了整整28年!这些年来,只增不减。

大佬们的钱从哪里来???

投资400万港元,赚了32.68亿。

刘元生,一九四二年十一月三十日生于上海市,幼年随父母移居香港,后移民加拿大,现任仁达国际(香港)有限公司、仁达科技集团有限公司及北京、上海仁达信息工程公司董事长。1988年12月末,万科正式向社会发行股票,因为一家本来承诺投资的外商打了退堂鼓,与王石相熟的香港人刘元生闻讯用400万港元认购了万科360万股。

28年过去了,经历了股改、增发等,刘先生持有的万科股票数量变为13379.12万股,最新股价24.43元/股,市值32.68亿,折算港币28年时间增值974倍,年化收益率27.86%。

据《提问万科》一书,刘元生是香港商人,比王石稍长。早在王石创建万科前,他们就已经是商业合作伙伴。王石做录像机生意时,就是由刘元生的香港仁达国际有限公司供应日本货源。

刘元生回忆:那几年,王石经常来香港,但和其他内地人不一样,他从来不要求去观光,而是要我带他去逛书店,买了很多企业管理和财务方面的书。我感觉他是个有抱负的人。自此两人结下了深厚友谊。

得知万科要进行股份化改造,刘元生便经常向王石介绍香港公司的运作方式,帮助收集资料。我们曾经听说过有人捂住深发展发了大财,有人购入陆家嘴得到暴富,但没有听说哪个人持有一家上市公司几千万股票这样多年头。

万科董事会秘书肖莉说,最初万科股票发行不畅,刘元生当年得到了深圳证券交易所的特许,用外资身份开设的A股账户购买了万科原始股,投资360万元。他坚持持有万科股票,可以说是他对王石董事长和万科这个团队投出的信任票。

当时刘买了360万股,在1991年正式上市之后,很快涨到七八块,后来涨到二十多块,很多朋友就卖掉了。不过通过IPO上市捞一把并不是刘的目的,他不是想赚快钱,不是想投机,所以基本上就没动,“还是希望这个企业能够长期做下去,能够更成功。当时也没有想到规模能够做这么大。”

在他面前,王石只是穷人!作为万科的创始人,王石累死累活,从0起步,打造了一家准世界500强企业(今年预计入围),他到现在究竟赚了多少钱?

王石仅持有万科511.3万股,刘元生持有13379.12万股!简直是天壤之别。加上工资、分红等,王石的身价不过1亿多,不到2亿!2015年,胡润500强的门槛是70亿,王石连门槛都进不去。作为万科的创始人和董事长,王石的财富不及刘元生的10%。相对而言,王石不过是一穷人!和他同一时间创业的大佬们,都早已经赚的盆满钵满。

同为商业大佬,王石身家不及马云千分之一!王石的“穷”是自己一手造成的。1988年万科股份化改造,明确资产的当天王石放弃了自己个人拥有的股权,一直到今天在万科拥有极少的股份。

王石是这样陈述这段经历的:

“1995年开始评选大陆富豪100名,排第一的不时更换名字,但我从来不在100名的名单里。其中原因是:1988年万科股份化改造,4100万资产做股份,40%归个人,60%归政府,明确资产的当天我放弃了自己个人拥有的股权,一直到今天我在万科拥有极少的股份。之所以放弃资产,第一,我觉得这是我自信心的表示,我选择了做一名职业经理人,不用通过股权控制这个公司,我仍然有能力管理好它;第二,在中国社会尤其在80年代,突然很有钱,是很危险的,中国传统文化来讲,不患寡,患不均,大家都可以穷,但是不能突然你很有钱。在名和利上只能选一个。我的本事不大,我只能选一头,我就选择了名。”

成功的人懂得熬,失败的人懂得逃!

在万科上市后的18年中,很多投资者包括机构投资者经不起股价颠簸撤离了。某家大公司在90年代初万科股票跌破发行价时,把手里的几百万股票硬生生卖回给了万科,还以为扔掉了烫手的山芋。回头来看,对优质的公司长线投资才是黄金!

为什么一个老板再难,也不会轻言放弃?而一个员工做得不顺就想逃走?

为什么一对夫妻再吵再闹矛盾,也不会轻易离婚?而一对情侣常为一些很小的事就分开了?

说到底,你在一件事、一段关系上的投入多少,决定你能承受多大的压力,能取得多大的成功,能坚守多长时间。

他没有强调自己在股市上的骄人战绩,而这正是外界赋予他的巨大光环。追问之下,他只是说:“这个情况可能在中国比较罕见,但在国外还是比较普遍的。如果你30年前买了美国的IBM、可口可乐、苹果的股票,那么长期以来,你的回报都很好的。所以我一直鼓励年轻人,做投资要真正作为投资,不要投机,要看远一点。”

刘元生28年的投资经历证明:伟大都是熬出来的。

0.8美元认购网易,100多美元抛出

中国股神——段永平(步步高原老板),0.8美元认购的网易,最后100多美元抛出,段永平称自己作为企业家的生命已经结束,再也不做实体企业。段永平这几年在美国做投资赚的钱比他在国内做企业10年赚的还多。

2001年的网易日子很不好过,这一年度它亏损了近3000万美元,而且正面临着一桩诉讼,有可能被摘牌,不确定性大,加上纳指从5048点的高峰飞流直下,跌到2000点,网易的股价也跌去了80%以上,只有0.8美元。

这时候,美国大部分投资者草木皆兵,谈股色变。然而有一个人却伺机出击,他就是段永平,一个来自中国的投资者。他找来网易的年报,发现网易居然每股还有2美元多的现金,而即将推出的网络游戏和短信业务有可能扭亏为盈,他的第一判断是该股已被严重低估。接着他又找来律师咨询网易的诉讼,发现网易败诉的可能性甚小,最后他确信投资网易的风险极小,于是他决定大干一场,投入100多万美元加上几十万美元的借款,买入200万股网易股票。随后网易开始强劲反弹,伴随着业绩的大幅增长,一路飙升,经过四次拆股,复权以后近100美元。更神奇的是,面对飙升的股票,100多倍的利润,他居然无动于衷,一路持有,带来了1亿美元的巨额收益。

这是段永平的运气使然吗?显然不是。如今的段永平公开承认自己的投资风格与巴菲特是一模一样的,就是搞自己懂的企业。他认为,自己能够取得投资成功在于对巴菲特的理解,更在于坚持执行巴菲特的理念。

这里略摘录一些段永平的访谈,让我们了解他是如何理解巴菲特的:

“投资其实很简单,但简单不等于容易。”

“买一只股票,就是买一个企业的现在与未来。你必须看懂企业,看中好的企业,等它价值被低估时买入。”

“0.8美元买网易股票的不单是我一个人,但坚持持有到100美元的就不多,所以发现价值有时候要靠运气。”

“投资不在乎失掉一个机会,而是千万不要抓错一个机会。”

国外也有类似的案例!全球“最淡定”基金:躺了80年,就把1万变成3159万!

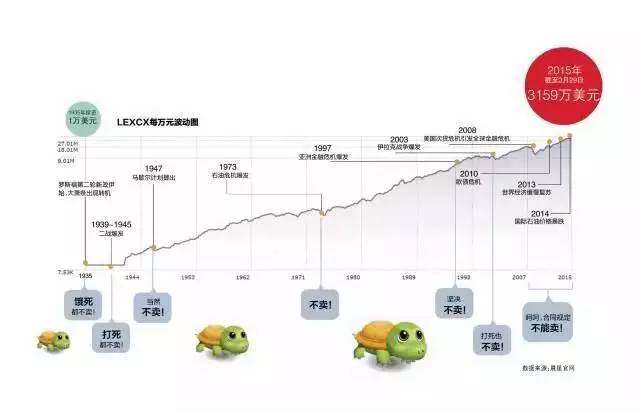

近来关于一只海外基金的故事走红各大网站,在投资圈内引起了不小震动,因为它在成立之后的80年中,采取几乎一动不动的“乌龟交易法”,最近十年总回报率在同类基金排行前3%,打败了97%的竞争对手,因此被誉为全球“史上最淡定基金”。

这只名为Voya Corporate Leaders Trust Fund的美国基金诞生于1935年。在长达80年的时间里经历了数次管理公司的更迭,却一直坚守着设立时最初选定的30只股票。

这30只股票中有的经历了历史的洗礼留存下来,如杜邦、通用电气、宝洁等;有的通过并购或拆分成了新的公司,如哥伦比亚广播公司,甚至还有“股神”巴菲特的公司伯克希尔哈撒韦;有的因为不符合基金持有原则,而被移除出组合,如柯达公司,该基金目前仍持有21家美国上市公司的股票。如果你在1935年以1万美元投资这只基金并长期持有,每半年将分红再投资,到2015年3月29日,你的份额将增至3159万美元。

点评:

刘元生用28年的等待,投资400万港元,赚了32.68亿!段永平0.8美元认购的网易,最后100多美元抛出!国外的淡定基金,躺了80年,就把1万美元变成3159万美元!巴菲特1988年首次买入可口可乐大约10亿美元的股票,回报达上百亿美金,他还表示要长期投资、永久持有可口可乐……这下知道今天买、明天卖的你为啥老是亏钱了吧?

这是个股权投资的大时代,创造了无数财富神话。但股权投资,真正的赢家永远是少数人—那些眼光好,又耐得住寂寞的人。机会是等出来的,收益也是等出来的。没有耐心,千万不要做投资。